岭南观点·14 美国国债市场和美国利率

蔡清福

近日,美国和全球资本市场出现波动,针对其原因和趋势有很多的探讨,但是一些观点似是而非,甚至存在着误导。为此,我院专门邀请学院兼职教授蔡清福先生,请他来解析美国和全球资本市场波动原因和未来可能的发展。

蔡清福教授现任中银国际董事总经理,曾在全球多个顶尖金融机构任职,有着扎实的理论基础和丰富的实践经验,期待他的深入细致的分析能给师生和金融市场的有关人士提供有益的参考。

在过去几周,美国国债市场和美国利率,特别是10年期美国国债利率受到了媒体和市场的关注。过去几周出现了一种新的说法,即美国的通胀预期和预算赤字正令投资者望而却步,而美国的利率也将升级。

我读了一些被转发的文章。我觉得一些写这方面文章的评论家对美国国债、美国经济以及投资市场是如何运作的没有足够的了解。我看到过这样的评论: “10年期美国国债收益率在过去6个月里增长了两倍,负面结果正等待着全球最大、流动性最强的债券市场,对全球金融市场产生不利面影响。我相信某些评论者需要更准确的见解。

我作为市场参与者已经将近35年了。我在华尔街的第一份工作是套利美国国债证券与美国国债期货及期权的交易。虽然我的工作地点和职业方向已经转移,但我持续关注美元、美国利率和美国国债市场,因为它们在全球金融市场上发挥着主导作用。

我想在此分享我的观点,首先介绍以下背景资料,然后是我的观点和展望:

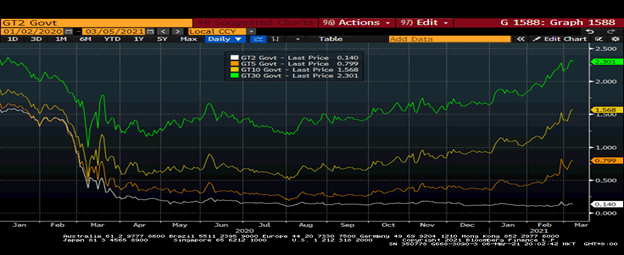

美国国债:2020年2月至2021年2月

美国利率:

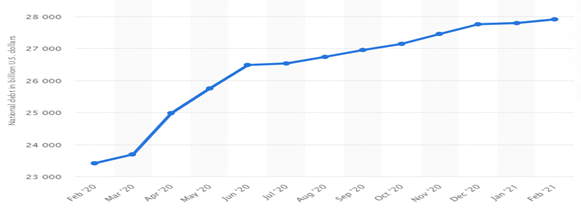

过去两周,我从许多来源听到并读到这样的评论:“美国10年期债券收益率在过去6个月里涨了两倍,失去了控制。”关于美国10年期国债收益率从6个月前的0.5%上升到现在的1.5%的评论实际上是正确的,但要么是故意误导,要么是可悲的无知。我们不能从过去6个月的情况来推断未来。我们需要考虑Covid -19大流行和2020年经济封锁的背景,以及在没有2020年异常值事件的情况下,过去3至5年的平均利率是多少。

美国2年期、5年期、10年期、30年期国债收益率自2020年初以来:

如下长期图表所示,自1981年以来,10年期和30年期美国国债收益率在过去40年里一直呈长期下降趋势。认为10年期美国国债收益率目前是1981年水平的10%同样具有误导性。

1964年以来的10年期和30年期美国国债收益率:

2008年至2014年以及2020年的量化宽松政策:

美联储从2008年12月开始实施量化宽松政策,以将美国经济和金融市场从全球金融危机中拯救出来。三轮量化宽松和通货再膨胀成功地将美国拉出了全球金融危机。2012年和2013年,欧洲央行和日本央行相继效仿。由于新冠肺炎对经济的干扰,美联储于2020年3月启动了更大规模的量化宽松。在90天内,美联储的资产负债表从4.31万亿美元扩大到7.17万亿美元(向金融体系注入了2.86万亿美元)。目前,美联储仍在继续每月1200亿美元的量化宽松政策。

美联储、欧洲央行和日本央行自2008年开始实施量化宽松政策

现代货币理论,美联储主席鲍威尔和财政部长耶伦:

2月24日,美联储主席鲍威尔在参议院银行委员会作证时重申,他承诺在可预见的未来保持超宽松货币政策不变。美联储不会在目前的水平上提高利率,除非 a) 实现充分就业,b) 通货膨胀达到2% 并“步入正轨”超过目标,而鲍威尔主席曾暗示这可能需要3年时间。鲍威尔主席指出,与一年前新冠肺炎爆发前相比,就业人数减少了近1000万人,劳动力市场的闲置产能是美国经济最令人担忧的方面。

3月4日(在备受期待的《华尔街日报》就业峰会上的采访中),美联储主席重申了他保持超宽松货币政策的意愿,因为经济远未达到充分就业和通胀目标。

三周前,美国财政部长耶伦(又名牛市的仙女)在接受CNBC采访时做出如下评论:“十多年来通胀一直非常低,你知道这是一种风险,但这一种风险美联储和其他机构有工具来解决","更大的风险是给人民留下创伤,让这种大流行疾病对他们的生命和生计造成终身的伤害"。耶伦曾是美联储主席。

现代货币市场理论者认为,对赤字融资的政府支出的唯一限制是消费者价格通胀。我们可以期待鲍威尔和耶伦的团队完全接受现代货币市场理论,并尝试货币和财政政策的融合。

我更愿意相信,是增长预期推动了利率,而不是通胀担忧。

美联储主席多次重申,美联储打算将短期利率维持在零水平直到2022年年底。如果隔夜利率在2022年底之前保持在零水平,那么收益率曲线前端应该会在一段时间内保持持平。下图是隔夜联邦基金利率与3个月、6个月和12个月伦敦银行间拆放款利率之间的对比,清楚地表明远期伦敦银行间拆放款利率处于较低水平。

美国O/N联邦基金利率 vs 3个月、6个月、12个月 LIBOR 利率

然而,我充分认识到,市场决定了收益率曲线较长端的利率水平。市场正在考验美联储的决心,10年期美国国债收益率的上升就是一个很好的例子。下面的图表比较了10年期国债收益率和5年期5年期国债掉期,说明了2020年的扭曲情况。

10年期美国国债收益率和5年期至5年期掉期利率

如果长期利率上升过快,有可能使美国经济脱轨,美联储能做些什么?我们还记得2008年至2014年量化宽松时代的“扭转操作”(operation twist),当时美联储将量化宽松的目标锁定在较长的曲线末端,并将长期利率保持在低位。或者,美联储可以求助于YCC(收益率曲线控制)。

蔡清福

中山大学岭南学院兼职教授,中银国际董事总经理,证券及固定收益类产品销售、交易及研究板块的全球主管,金融稳定中心(Center for Financial Stability)一家总部在纽约的金融市场智库的资深顾问。

蔡先生于1987年加入金融行业。三十多年职业生涯任职于:美林证券(Meril Lynch),雷曼兄弟(Lehman Brothers),摩根大通 (JP Morgan Chase),美国银行 (Bank of America),建达证券 (Cantor Fitzgerald),F&C(英国)资产管理公司。蔡先生于2014年加入中银国际。

蔡先生获美国德克萨斯大学奥斯汀分校学士学位,芝加哥大学商学院的工商管理硕士学位。他同时持有美国注册会计师(CPA)以及注册管理会计师(CMA)资格证书。

蔡先生除了担任中山大学岭南学院兼职教授之外,也曾在香港中文大学 (全球经济及金融研究所)、新加坡国立大学 (资产管理研究及投资中心)、台湾金融研训院、清华大学、上海交通大学等高等学府担任客座教授、演讲嘉宾。